-

中信银行北京分行参加东湖街道金融赋能大会暨金融服务矩阵启动仪式

发布时间:2025/11/08

10月28日,“创享东湖·e企远航——东湖街道金融赋能大会暨金融服务矩阵启动仪式”在北京嘉瑞文化中心举办,标志着朝阳区首个“街道级”金融服务矩阵正式启动运行,预计每年可为辖区企业提供超百亿元规模的融资支...

-

振东制药达霏欣创新推出“内服外治”方案:焕活毛囊新生

发布时间:2025/07/29

近年来,随着生活压力加剧、作息不规律及环境因素影响,脱发、白发问题呈现年轻化趋势,成为困扰现代人的普遍健康难题。面对庞大的市场需求,传统单一治疗手段逐渐显露出局限性。近日,专注毛发健康领域22年的达...

-

中信银行北京分行精准服务“双循环”战略 成功投资京东科技首单“出口转内销”ABS产品

发布时间:2025/07/11

近日,中信银行精准把握国家“畅通国民经济循环”战略机遇,成功投资京东科技发行的市场首单“出口转内销”主题ABS产品——“禾昱7-5资产支持专项计划”优先A级份额1.6亿元。 本项目积极响应国家“稳外贸、...

-

零食新鲜化,来伊份的产品溯源里藏着这些秘密···

发布时间:2023/07/03

在“新鲜零食”的战略引领下,“主板零食第一股”来伊份迈入了企业发展的第23个年头,其传统的线下溯源活动“寻鲜之旅”也已经发展至第九届,本次再度启程将探索芒果之乡——百色,继续为用户展现以“青山绿水”铸“新鲜零食...

-

破记录的2万亿美元刺激计划中有什么?

发布时间:2020/03/27

经过几天的谈判,美国参议院今晚对第三项反对冠状病毒危机的法案进行投票。前两个法案着重于为医学研究提供资金并向病毒受害者提供经济支持,而“第三阶段”刺激法案则是对整个美国经济的大规模救助方案。这将花费...

-

世界在煤炭支持上花费了半万亿美元

发布时间:2020/03/17

全世界的国家有可能继续支持煤炭行业,而不是投资于成本更低,对环境更友好的风能和太阳能项目,从而浪费6400亿美元。 金融智囊团Carbon Tracker在周四发布的一份报告中说,全球60%的燃煤发电厂以比可再生能源替...

-

您还不知道怎么毫无危险的投资?

发布时间:2020/03/13

查看了许多财务平台,阅读有关加密货币、证券交易所的信息并没找到了答案? 我也处于过类似情况。我现在写出这篇文章,以帮助您与AlysDax公司一起开始工作! 前几天,我的朋友建议我AlysDax平台,哪个专为机构投...

-

MK FOREX提醒您:黄金:迈向短期阻力的路上

发布时间:2020/03/02

金价延续自1625美元/盎司开始的反弹 正常的RSI情况表明反弹将持续 关键的斐波纳奇回撤位,附近的上升趋势线限制了短线下跌 截至周四早间,金价在每盎司1,650美元附近。金价周三走出了U型走势。 黄金价格最近从162...

史诗级暴击!华尔街大佬慌了这类股却火了!

发布时间:2020/05/19 要闻 浏览次数:821

神秘的华尔街大鳄持仓如今伴随监管文件的披露揭开谜底。根据美国相关法规,管理股票资产超过1亿美元的基金经理人必须在每一季度末之后的45天内公布一份名为“13F表格”的文件,披露在过去一个季度内的持仓情况。这成为窥探华尔街投资大鳄投资策略的良机。

近日,多位美股重量级投资人都发布了最新的13F申报表,公布旗下基金一季度的持仓情况。受新冠肺炎的影响,这些投资界的风向标仓位正在调整。

巴菲特一季度增持美联航达美航空 大砍84%高盛持仓

据美国证券交易委员会(SEC)5月15日发布的文件显示,伯克希尔哈撒韦(BRK.US)公布了其截至2020年3月31日第一季度持仓报告(13F)。

第一季度,伯克希尔哈撒韦的总持仓市值为1755.27亿美元,上一季度为2420.51亿美元,环比下滑27.48%。季度内,伯克希尔哈撒韦没有对任意一只标的进行建仓。公司前十持仓占比为84.24%。从热门股票来看,伯克希尔哈撒韦一季度增持美联航、达美航空、PNC,减持摩根大通、高盛、通用汽车、西南航空、美国航空;清仓旅行者保险、Phillips 66。

从具体的持仓变化上看,一季度,巴菲特旗下公司买入的前3大标的分别为PNC金融服务(PNC.US)、联合航空(UAL.US)、达美航空(DAL.US),不过,在公布的报告中,这三家公司虽然买入量居前,但净增持比例为负,分别为-0.07%、-0.4%、-0.545%。

一季度,巴菲特曾经一度增持了美联航和达美航空股票,同时减持西南航空和美国航空,暴露出股神内心对航空股的“小纠结”。但由于疫情的发展,北京时间5月3日巴菲特在股东大会上表示,“我们买了四大航空公司(美国航空、达美航空、西南航空、联合航空),70-80亿美元的钱投进去,现在想撤出来,这是我们的错。我们不是说部分减持,我们改变主意了,就是要全部卖掉。”

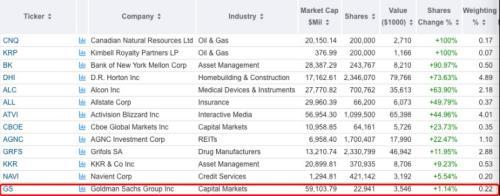

一季度,巴菲特旗下公司卖出的前五大标的分别为高盛(GS.US)、小摩(JPM.US)、通用汽车(GM.US)、美国航空(AAL.US)、Synchrony Financial(SYF.US)。

此外,13F报告显示,伯克希尔一季度将其在高盛的持股比例从1200万股大幅削减了84%,至192万股,市值从约27.6亿美元降至约3亿美元。

巴菲特减持180万股(3%)摩根大通,目前持股量为5770万股。伯克希尔过去一直是银行的大投资者,通常将此类股份控制在监管机构经常审查的10%以下。

伯克希尔哈撒韦在2019年首次披露持仓亚马逊,但第一季度对亚马逊的投资却减少了0.7%。值得注意的是,亚马逊此前警告称,在疫情期间,它一直在花更多的钱来维持运营,此举可能会拖累利润。

巴菲特自己也承认,从现在起伯克希尔要想击败标普500指数将是多么困难。他表示:“伯克希尔的稳健程度,与任何单一投资不相上下,但不愿把自己的生命押在未来10年能否跑赢标普500指数上。对多数人而言,最好的选择是持有标普500指数基金。我不会向任何人承诺,我们会做得比标准普尔500指数更好。但我可以向他们保证,我个人99%的钱都投在了伯克希尔。”

绿光资本一季度建仓

做多迪士尼、伯克希尔,清仓通用汽车

再来看看华尔街著名卖空大佬艾因・霍恩。虽然在经历了金融市场史上最糟糕的第一季度,但绿光资本(GreenlightCapital)总裁兼创始人艾因・霍恩(DavidEinhorn)为该对冲基金的投资组合增加了11只新股票。其中纳什维尔地区最大的健康科技公司Change Healthcare在投资组合中占比最高,达7.53%。在投资组合中占比1.5%-2%之间有9家,其中包括涉及产品包装及设备领域的皇冠控股(Crown Holdings Inc)、美国最大也是全球第一的跨国烟草公司奥驰亚(Altria Group Inc)、伯克希尔哈撒韦公司、迪士尼公司,而专注于勘探页岩矿的格尔夫波特能源公司(Gulfport Energy Corp)占投资组合的0.04%。

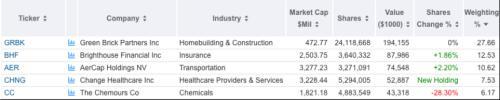

公司一季度做多油气、交通运输和保险行业公司。包括增持CNX资源公司(CNX Resources Corp)25%,增持世界上最大的商用飞机所有者艾尔卡普控股有限公司(AerCap Holdings NV)2.2%,增持金融保险公司Brighthouse Financial Inc1.86%。

另有5只股票被减仓。其中减仓幅度超过25%以上的有三只,分别是全球汽车椅座供应商Adient PLC,全球领先的高性能化学品供应商Chemours公司,为液态天然气(LNG)、液态石油气(LPG)和原油提供海运服务的国际性提供商蒂凯液化天然气合作伙伴(Teekay LNG Partners)。

清仓包括通用汽车公司(General Motors Co)、设备制造商Scientific Games Corp在内的7只股票。其中涉及能源、软件硬件、汽车、药物制造、旅游娱乐和设备制造等多个领域。

持仓比重前五的公司分别是,地产建造商Green Brick Partners Inc 公司(占投资组合比重27.66%),提供人寿保险和年金产品的美国公司Brighthouse Financial, Inc.(占比12.53%),一家独立飞机租赁公司AerCap Holdings N.V.(占比10/62%),健康科技公司Change Healthcare(占比7.53%), 高性能化学品供应商Chemours公司(占比6.17%)。

艾因・霍恩以卖空者闻名,此前曾在针对安然(Enron)和雷曼兄弟(Lehman Brothers)等公司的大笔做空中出名。在2020年初,艾因霍恩透露,他已经对奈飞(NETFlix)采取了空头头寸,称这家流媒体视频公司的故事“被终结了”。然而,此后Netflix的股价上涨了40%以上,因为数百万美国人在冠状病毒大流行期间被困在家中,这让这家流媒体巨头受益匪浅。

近年来,埃因・霍恩的基金一直在苦苦挣扎,一些投资者纷纷撤资。他在一封致投资者的信中称,“截至2019年,该基金管理着约25亿美元,2019年的回报率略低于14%,不到标普500指数回报率的一半。”2018年,明星对冲基金绿光资本全年亏损34.2%,创下史上最差年度表现。尽管如此,自成立以来,该基金扣除费用和开支后的年回报率仍达到12.7%。

索罗斯基金一季度

大幅度清仓金融股

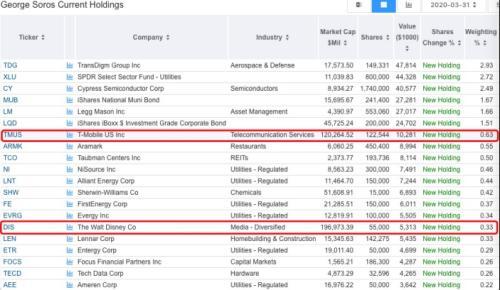

索罗斯基金管理公司最新13F报告显示,在索罗斯基金一季度投资组合中,必选消费行业的股票占比中最大(12.14%),其次是金融服务业(9.89%)、房地产(7.04%)、医疗健康(7.03%)、技术领域(6.28%)。

公司一季度建仓做多美盛资管、T-Mobile、迪士尼等。

此外,增持动视暴雪、Peloton、宏达理财、高盛集团等19只股票。

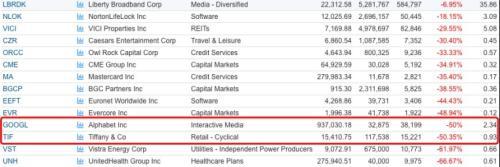

而谷歌、蒂凡尼在内的17只股票遭遇减持。

除了波音之外,索罗斯基金在一季度大举清仓了包括摩根大通、花旗集团、美国银行、黑石集团、第一资本投资国际集团、富兰克林资源在内的30余家金融机构。

总体来看,索罗斯基金的仓位变动整体上是顺周期而行,即清仓受到疫情影响严重的行业,建仓在平稳度过疫情时期的公司。

索罗斯日前在采访时认为,新冠疫情可能会造成长期的影响,并将之描述为“我此生的危机”。这位89岁的亿万富翁认为,新冠病毒大流行是史无前例的。而要研制出一种疫苗可能还需要很长时间。索罗斯还表示,可以确定的是,全球化和贸易情况不会回到疫情爆发开始时的水平,但没有人知道未来会如何发展。

高瓴、桥水大幅加仓中概股

高瓴资本2020年第一季度末的美股持仓情况显示,高瓴资本在美股持有60家公司的股票,以生物医疗、互联网科技为主要布局领域,持有市值超过74亿美元,中概股依然占据强势地位。在高瓴资本的美股持仓中,前五大重仓股分别是ZOOM、爱奇艺、百济神州、UBER和京东,持有市值分别为9.1亿美元、8.3亿美元、6.7亿美元、5.4亿美元和4.8亿美元。

而世界头号对冲基金桥水基金(Bridgewater)在13F文件中披露,清仓规模排名前十名的股票中,9只均为知名金融股,包括摩根士丹利、美国银行、富国银行、花旗银行、美国合众银行、高盛、摩根大通、贝莱德、PNC金融服务集团等。

值得注意的是,在桥水基金加仓的仅有的27只个股中,中概股占了很大比重。

其中,蔚来获得105.07%的增持,中通快递获得了82%的增持,58同城获得了66%的增持,拼多多获得了桥水10.09%的增持,而阿里和京东分别遭到10.62%和15.6%的减持。